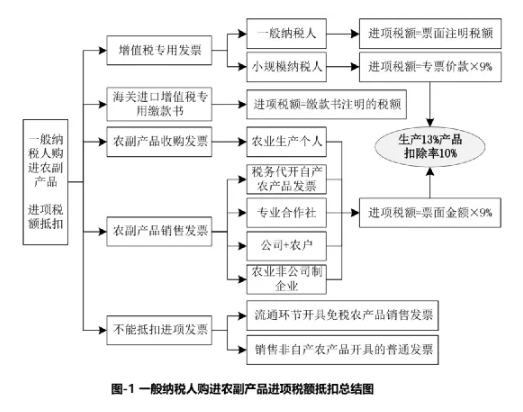

一般纳税人农副产品的进项税额抵扣问题,按照采购渠道的不同以及供应商的身份不同,导致购进的原辅材料进项税额抵扣可分为几种情况。

1.一般纳税人开具的增值税专用发票,购进企业可以按规定进行抵扣,即可以按照票面注明的税额抵扣。

2.海关进口增值税专用缴款书。企业购进进口原辅材料的,可以按海关进口增值税专用缴款书注明的税额进行抵扣。

3.向农业生产者购进的自产农产品,可以凭农副产品收购发票或自产农副产品销售发票抵扣进项税额。

企业经常向农业生产者个人购进自产农产品的,可以向主管税务局申请农副产品收购发票,在购进时自行据实开具;或者,可以由农业生产者去税务局申请代开免税销售发票。无论是企业自开的农副产品收购发票,还是税务局代开的免税农产品销售发票,均可以作为进项税额抵扣凭证。

农民专业合作社和农业企业等,销售自产的农产品时,可以开具免税的农副产品销售发票。因此,购进企业向这类农业生产的组织和企业采购农产品,应积极索取合规的发票,以作为进项税额抵扣的凭据。

农副产品收购发票或自产自销农副产品销售发票,可以抵扣的进项税额=票面金额×9%,用于生产13%税率深加工产品按照10%扣除率计算进项税额。

4.小规模纳税人开具增值税专用发票,分两种情况:

(1)生产农业初级产品(税率9%):以增值税专用发票上注明的金额和9%的扣除率计算进项税额。

比如从小规模纳税人购进农产品并取得增值税专用发票,注明价款金额1000.00元,税额30.00元。该张发票可抵扣的进项税额=1000.00×9%=90.00元,而不是专用发票注明的税额30.00元。

(2)深加工产品(税率13%):以增值税专用发票上注明的金额和10%的扣除率计算进项税额。

5.不能抵扣进项税额的凭证

(1)流通环节开具免税农产品销售发票

目前可以开具农产品免税发票的情形有六种:

一是农业生产者销售的自产农产品;

二是农民专业合作社销售本社成员生产的农业产品;

三是采取“公司+农户”经营模式销售畜禽;

四是制种企业在定点生产经营模式下生产销售种子;

五是对从事蔬菜批发、零售的纳税人销售的蔬菜;

六是从事农产品批发、零售的纳税人销售的部分鲜活肉蛋产品。

前四种都属于农业生产者销售自产农产品,取得这四种免税发票,可以按农产品销售发票抵扣进项税额。后两种情形属于流通环节对蔬菜、鲜活肉蛋的免税发票,不能抵扣进项税额。

(2)销售非自产农产品开具的普通发票

小规模纳税人和一般纳税人销售非自产的农产品开具的普通发票,不能作为进项税额抵扣凭证。

将上述涉及到的一般纳税人企业购进农副产品的进项抵扣,总结如下:图-1。

扫码注册核定征收个体户,年开票额499万,开票的综合成本仅为3%。 核定征收个体户妙用多多,不懂问我

扫码注册核定征收个体户,年开票额499万,开票的综合成本仅为3%。 核定征收个体户妙用多多,不懂问我

扫一扫在手机上阅读本文章